资管规模仅剩9.35万亿元 券商资管最新规模来了

尽管资管新规落地未满两年,但其对资管行业产生的影响却非常深远且具有重塑性。2月25日晚间,中国基金业协会公布了今年1月份证券期货经营机构的备案数量和规模。从数据来看,自2017年一季度达到历史最高规模18.77万亿元后,近三年的时间里,券商资管的规模一路下滑,尤其是在2018年4月底资管新规发布后,其规模萎缩的速度更是呈现加快趋势,截止今年1月底,券商资管规模已降至9.35万亿,呈现“腰斩”态势。

券商资管规模仅剩9.35万亿元

不到三年时间遭“腰斩”

数据显示,截至2020年1月底,证券期货经营机构私募资管业务规模合计18.36万亿元(不含社保基金、企业年金以及券商大集合),较2019年12月底减少3652亿元,减幅达2%。

值得注意的是,在这其中,证券公司及资管子公司资管业务规模占比最大,达9.35万亿元,环比下降2%。与此同时,这已经是其连续第三个月规模不足10万亿元了。自2017年一季度达到历史最高规模18.77万亿元后,近三年的时间里,在去通道、转型主动管理的监管高压之下,券商资管规模一降再降,特别是在2018年4月底资管新规发布后,券商资管便坐上了规模下滑的快车道,去年11月,券商资管规模首度降至10万亿元之下,截止今年1月底,其规模较2017年的最高峰已经明显“腰斩”。

虽然券商资管规模整体缩水,但毋容置疑,券商资管业务的结构正在得到逐步改善。中国基金业协会去年12月30日晚间披露的数据显示,2019年三季度,在主动管理规模前20名中,主动管理规模较二季度增加的有7家,其中,海通资管和中金公司去年三季度主动管理规模分别为1208.87亿元和1061.73亿元,分别排在第八位和第11位,均较上一季度名次上升两位,是前20名名次上升最大的两家。

此外,截止今年1月底,基金公司资管业务规模达4.23万亿元,基金子公司资管业务规模为4.14万亿元,期货公司及子公司资管业务规模1467亿元。值得注意的是,从今年1月起,备案月报将证券公司私募子公司私募基金产品数据纳入统计,截止今年1月底,证券公司私募子公司私募基金规模为4978亿元。

存续资管产品中,截止今年1月底,集合产品规模2.5万亿元,占比14%;单一产品规模15.37万亿元,占比86%。从产品管理方式来看,通道类产品规模9.76万亿元,较2018年10月底下降35.4%,主动管理类产品规模8.11万亿元,较2018年10月底增长8.3%。

一增一降之下,资管机构的生态正在得到重塑。有业内人士指出,存续产品受监管影响叠加新增数量减少,证券期货经营机构的资管规模或将继续下滑。不过,随着券商资管等机构在转型主动管理上成效日渐显著,近几个月来,其规模下滑速度逐渐出现放缓之势,去通道的边际影响也正在逐步减弱。

1月资管产品设立规模环比大降逾40%

今年1月,证券期货经营机构共备案585只产品,环比下降30%,设立规模706.28亿元,环比降幅高达41.4%。

值得注意的是,在这其中,基金子公司备案规模降幅最大,截止今年1月底,基金子公司备案110只,设立规模131.73亿元,环比大降69.6%,证券公司及资管子公司次之,今年1月其备案307只,设立规模268.51亿元,环比下降48.2%。

在这几类资管机构中,今年1月,仅期货公司及子公司设立规模环比上升,达14.3亿元,较上月上升59.8%。

按照产品类型划分,单一产品数量和规模更占优,分别为315只和384.1亿元,集合产品数量则为258只,设立规模277.41亿元。

按照投资类型划分,固收类产品在设立规模和数量上仍然保持第一的地位,今年1月,固定收益类产品345只,设立规模530.26亿元。此外,权益类产品65只,设立规模96.62亿元,混合类产品162只,设立规模74.2亿元,商品及金融衍生品类产品13只,设立规模5.2亿元。

此外,1月新设集合产品的平均备案核查时间为1.81个工作日,较上月有所加快。其中,证券公司及资管子公司产品平均备案核查时间明显加快,达1.43个工作日,而在去年12月,其平均备案核查时间为2.06个工作日。

自2018年11月以来,证券行业在纾解民营企业融资困境方面积极发挥作用。截至2020年1月,共69家证券公司及私募子公司累计备案纾困计划201只,存续规模1283.98亿元,落地项目数量共计372个,项目规模632.78亿元。

从管理人资管规模分布来看,截至2020年1月底,证券公司及资管子公司资管业务规模主要集中在100-2000亿元,证券公司私募子公司私募基金业务规模主要集中在0-50亿元,基金公司及子公司资管业务规模主要集中在0-300亿元,期货公司及子公司资管业务规模主要集中在0-5亿元。

相关文章

资管规模仅剩9.35万亿元 券商资管最新规模来了

尽管资管新规落地未满两年,但其对资管行业产生的影响却非常深远且具有重塑性。2月25日晚间,中国基金业协会公布了今年1月份证券期货经营机

VC/PE募资或雪上加霜 10万亿政府引导基金管理趋严

近日,财政部发布《关于加强政府投资基金管理 提高财政出资效益的通知》(下称:《通知》),明确表示加强对设立基金或注资的预算约束,提高

国盛证券Q1信贷社融有望延续高增 降准"降息"可期

1月新增人民币贷款33400亿元,市场预期28211亿元,前值11400亿元;新增社会融资规模50700亿元,预期42863亿元,前值21030亿元;M2同比8 4%,

上海家化如何掉出A股化妆品公司第一梯队 年报发布后股价下跌

中新经纬客户端2月21日电(吴亦涵)曾经的国产化妆品龙头上海家化,拥有六神、美加净、佰草集等家喻户晓日化品牌的上海家化,如今正离A股市值

饥饿营销踩线宣传频现 炮制明星经理 爆款基金套路

睿远均衡价值三年混合基金的热销,甚至引发了整个资本市场震动。然而在千亿资金疯狂涌入的同时,21世纪经济报道记者调查发现,爆款基金背后

饥饿营销踩线宣传频现 炮制明星经理 爆款基金套路

睿远均衡价值三年混合基金的热销,甚至引发了整个资本市场震动。然而在千亿资金疯狂涌入的同时,21世纪经济报道记者调查发现,爆款基金背后

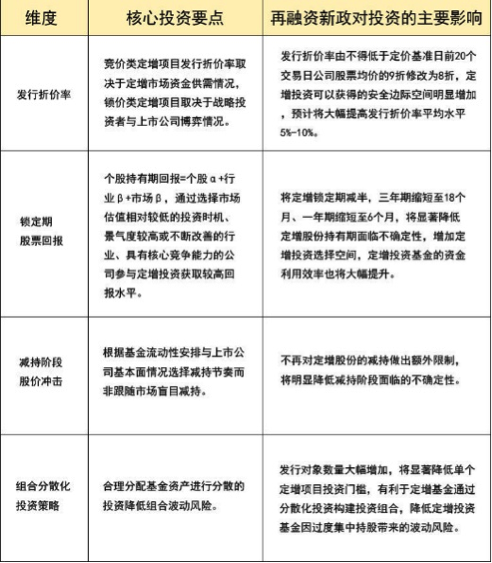

沉寂已久的定增市场被激活!基金公司立刻设计“新定增基金” 再融资新规落地

自去年再融资新规公开征求意见后,不少投资人士都对2020年的定增市场抱以极大的期许。再融资新规落地后,在市场对定增投资潜力看好时,定增